Блог компании Иволга Капитал |Скрипт размещения облигаций МФК Фордевинд (ruBB, YTM 22,8%)

- 18 апреля 2024, 07:51

- |

Скрипт сегодняшнего размещения облигаций МФК Фордевинд

_______________________

ruBB, 350 млн руб., дюрация 0,9 года, YTM 22,8%

_______________________

— Полное / краткое наименование: Фордевинд 05 / Фордевинд5

— ISIN: RU000A108AK6

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 18 апреля:

с 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

✏️ Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

✏️ Также в телеграм-бот @ivolgacapital_bot вы можете подать предварительную заявку на участие в данном размещении

Только для квалифицированных инвесторов. Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

- комментировать

- 705

- Комментарии ( 0 )

Блог компании Иволга Капитал |В паре слайдов об особом пути МФК Фордевинд (размещение облигаций 18 апреля, ruBB, YTM 22,8%)

- 17 апреля 2024, 09:17

- |

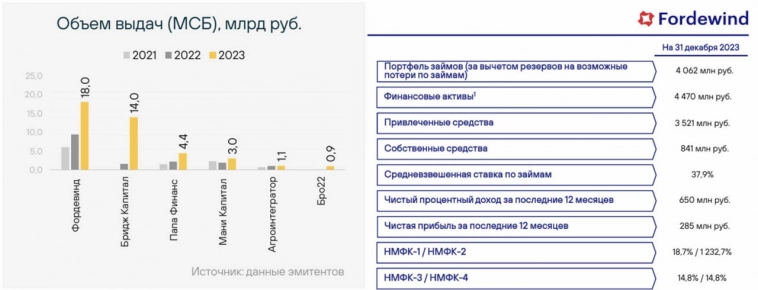

Завтра старт размещения облигаций Фордевинд (для квал.инвесторов, ruBB, 350 млн р., дюрация 0,9 года, доходность 22,8% годовых).

Эмитент дал о себе много информации:

• В презентация выпуска облигаций

• И в видео-интервью с топ-менеджментом (

( Читать дальше )

Блог компании Иволга Капитал |Анонс нового выпуска облигаций МФК Фордевинд (ruBB, YTM 22,8%)

- 12 апреля 2024, 11:36

- |

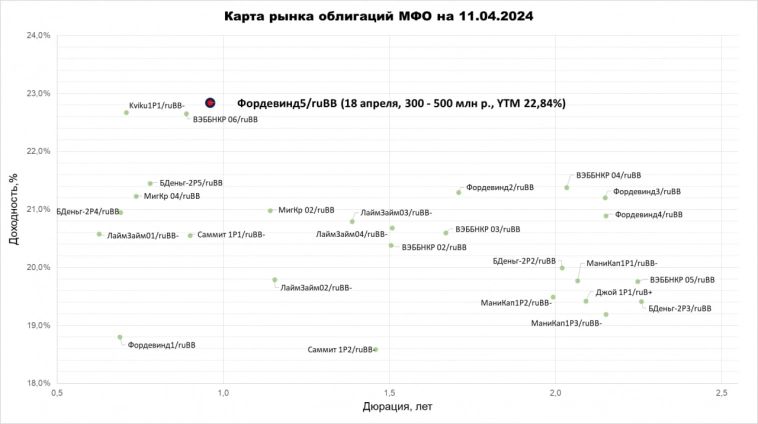

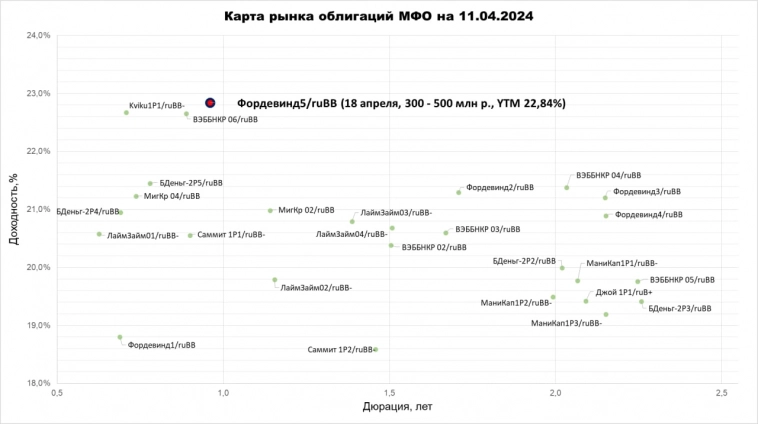

18 апреля – ориентировочная дата размещения 5 выпуска МФК Фордевинд (ruBB, YTM 22,84%)

Об особенностях эмитента поговорим отдельно (МФК со средней ставкой займа ниже 40% годовых отдельного обсуждения требует)

Пока же анонсируем предварительные параметры выпуска, по которым новые бумаги Фордевинда оказываются самыми доходными в сегменте облигаций МФО (см. график рынка):

• Сумма выпуска: 300 – 500 млн р.

• Оферта put через 360 дней

• Купонный период 30 дней

• Купон до оферты 20,75% годовых

• Дюрация / доходность: 0,91 года / 22,84% годовых

✏️ Для участия в размещении, пожалуйста, напишите в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |Через каких брокеров покупают ВДО на первичных размещениях? В основном через ВТБ

- 12 апреля 2024, 07:00

- |

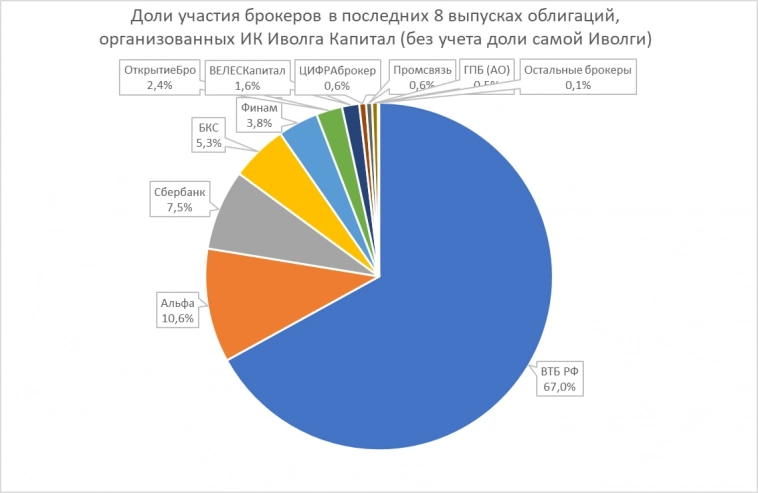

Вся информация на иллюстрациях. В выпусках облигаций, организованных ИК Иволга Капитал (взяли 8 последних выпусков) основную долю покупок сделали клиенты ВТБ. Конкурент – только сама Иволга Капитал, но это частность.

Хотите работать с облигациями (по меньшей мере, с ВДО, у нас ведь только ВДО) и руководствуетесь тем, как это делает большинство? Большинство и до, и после 2022 года – за одного и того же брокера.

( Читать дальше )

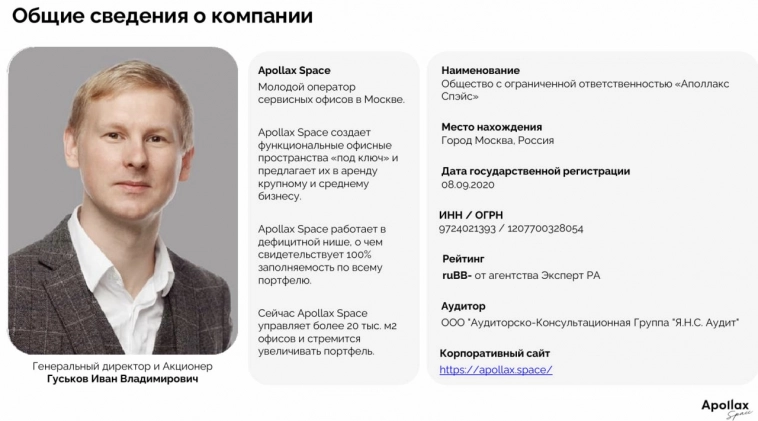

Блог компании Иволга Капитал |Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

- 04 апреля 2024, 12:03

- |

Дебютант в орбите ИК Иволга Капитал. ООО «Аполлакс Спэйс». ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2% годовых

Это и новая для нас как организатора отрасль: Аполлакс Спэйс – оператор офисной недвижимости (подготовка, сдача в долгосрочную аренду и обслуживание помещений, в свою очередь также арендованных). И самый молодой в нашей практике эмитент.

Жизненной фазой бизнеса обуславливаются скромные финансовые показатели. По нашей оценке, сама динамика показателей здоровая.

Бизнес-модель эмитента достаточно хорошо описана в презентации выпуска облигаций (слайды 10-14).

Кроме того, мы планируем провести прямой эфир с ним до начала размещения облигаций. С ответами на вопросы и о специфике и модели бизнеса, и о текущих и перспективных финансовых показателях, и о перспективах вообще.

Предварительные параметры выпуска облигаций Аполлакс Спэйс:

• Рейтинг эмитента: ruBB-

• Сумма выпуска: 200 млн р.

• Срок обращения: 3,5 года с равномерной амортизацией последние 1,5 года

( Читать дальше )

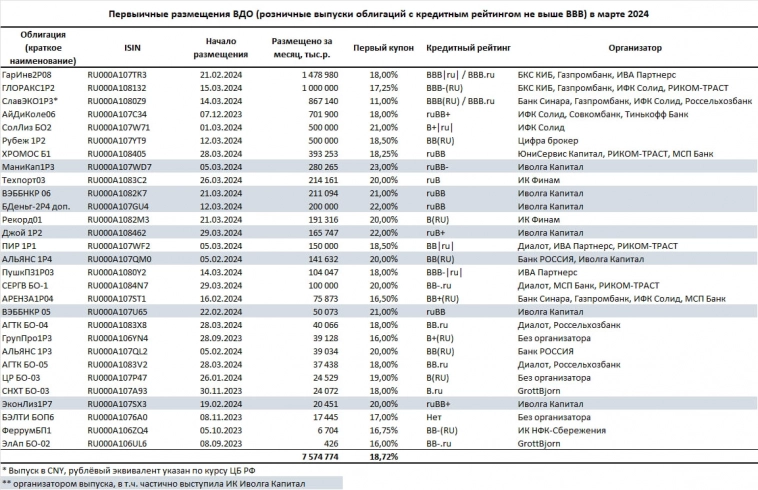

Блог компании Иволга Капитал |Первичный рынок ВДО в марте (7,6 млрд р. при ставке первого купона 18,7%). Максимумы сумм и ставок

- 04 апреля 2024, 07:05

- |

На рынке первичных размещений высокодоходных облигаций (к ВДО мы относим розничные выпуски облигаций с кредитным рейтингом не выше ВВВ) в марте один рекорд поставлен и один почти побит.

Поставлен рекорд по сумме размещений, 7,6 млрд р. В марте 2023 было всего 4,1 млрд р. Основная касса – за верхней частью сегмента ВДО, за бумагами рейтингов ВВВ- и ВВВ, 3,5 млрд из 7,6. Спрос голосует в пользу качества.

( Читать дальше )

Блог компании Иволга Капитал |Скрипт участия в размещении облигаций Джой Мани (ruB+, 250 млн р., купон на первый год = КС + 6%, не выше 24%)

- 28 марта 2024, 10:17

- |

Скрипт Джой Мани. Размещение завтра 29 марта с 10-00

_________________________

ruB+, 250 млн руб., 3 года до погашения, купон = КС + 6%, но не выше 24% на первый год (на второй: +5%, не выше 23%, на третий: +4%, не выше 22%)

_________________________

— Полное / краткое наименование: МФК Джой Мани 001P-02/ Джой 1P2

— ISIN: RU000A108462

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 29 марта:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️ Также в телеграм-бот вы можете подать предварительную заявку на участие в данном размещении

P.S. О том, как ведут себя облигации с плавающим купоном — здесь.

( Читать дальше )

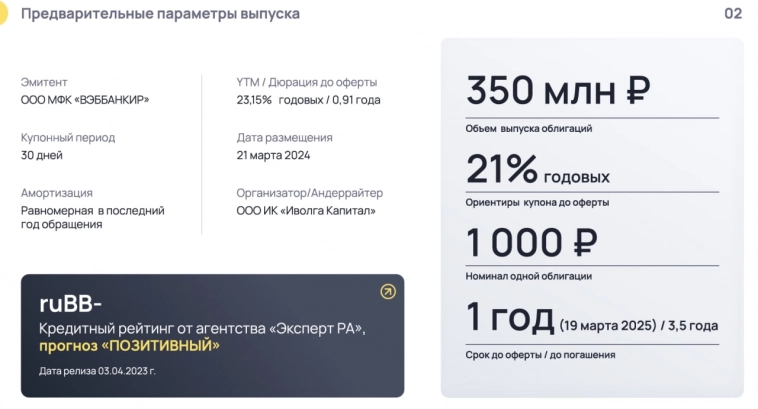

Блог компании Иволга Капитал |Чем интересен 6 выпуск облигаций ВЭББАНКИРа (ruBB- позитивный, YTM 23,1%)?

- 20 марта 2024, 09:01

- |

Завтра – размещение облигаций ВЭББАНКИР 6 выпуска (ruBB- с позитивным прогнозом, 350 млн р., YTM 23,1% при дюрации 0,9 года).

Дополним слайды презентации несколькими тезисами:

🔸Вероятно повышения кредитного рейтинга ВЭББАНКИРа уже в апреле. Сейчас у компании ВВ- с позитивным прогнозом. Финансовые показатели говорят в пользу повышения (ожидаемая чистая прибыль 2023 года – 771 млн р., за 2022 год – 348 млн). Плановое обновление рейтинга – начало апреля.

🔸Это первый выпуск эмитента с доходностью, скорее, выше рынка. Пусть и до оферты. Аргумент в т.ч. в пользу устойчивости или роста котировок облигаций на вторичных торгах. Чем раньше облигации ВЭББАНКИРа не отличались.

🔸На размещении какое-то время будут находиться параллельно 2 выпуска ВЭББАНКИРА: новый, с доходностью 23,1% и предыдущий с ~20%. Предыдущий и размещен на 80%, и оказался ниже рынка по доходности. Теперь возможно досрочное закрытие его размещения.

🔸После размещения нового выпуска облигационный долг ВЭББАНКИРа достигнет 1,3 млрд р. Что скромно по меркам МФК – лидеров отрасли. Для сравнения, облигационный долг Быстроденег сейчас – 1,9 млрд р., Лайм-Займа – 1,9 млрд р., Фордевинда – 1,75 млрд р. По объемам выдач займов ВЭББАНКИР эти компании в 2023 г. опережал.

( Читать дальше )

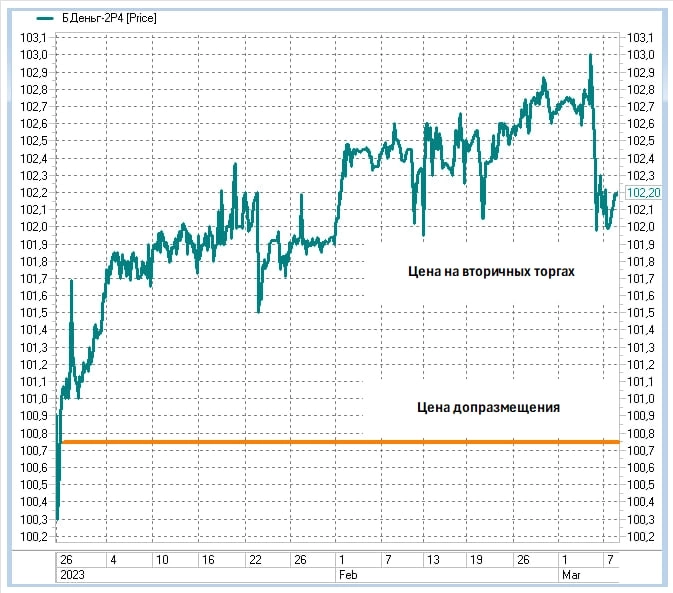

Блог компании Иволга Капитал |Скрипт размещения допвыпуска МФК Быстроденьги 2P4 (YTM 23%)

- 11 марта 2024, 12:07

- |

Скрипт допвыпуска МФК Быстроденьги (цена 100,75% от номинала, ~YTM 23% при дюрации 0,7 года)

— Полное / краткое наименование: МФК Быстроденьги 002Р-04 / БДеньг-2P4

— ISIN: RU000A107GU4

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

❗️Цена: 100,75% от номинала (номинал 1 000 руб.)

Время приема заявок 12 марта:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

____________________________

❗️Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал в числовом формате (пример 12345678910): @ivolgacapital_bot

Также вы можете подать предварительную заявку на участие в данном размещении через @ivolgacapital_bot

____________________________

Цена БДеньг-2P4 на вторичных торгах сейчас 102-102,5% от номинала

____________________________

Раскрытие информации и эмиссионные документы МФК Быстроденьги: www.e-disclosure.ru/portal/company.aspx?id=37993&attempt=1

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал